不動産売却後に税務署から届けられるお尋ねとは?記載内容や対処方法を解説

不動産を売却したあとに、税務署から「お尋ね」と呼ばれる書類が届くことがあります。

税務署からお尋ねが届くと「何か罰則を受けるのだろうか」と不安になる方は少なくありません。

本記事では、不動産の売却後に税務署からお尋ねが届けられる理由や質問の内容、対処方法などについて詳しく解説します。

不動産売却後に税務署から届けられる「お尋ね」とは

お尋ねは、不動産を売却した人が正しく確定申告をしているかを確認するために送付される文書です。

ここでは、お尋ねが届けられる理由や対象となる人、送付時期などを解説します。

お尋ねが届く理由

不動産を売却した際に生じた利益(譲渡所得)は、所得税や住民税(いわゆる譲渡所得税)の課税対象です。

譲渡所得が生じるときは、原則として不動産売却の翌年に確定申告をし、必要に応じて納税もします。

「確定申告の内容に誤りがないか」「申告漏れがないか」などを税務署が確認するために、お尋ねを送付することがあります。

お尋ねの対象者

お尋ねは、不動産を売却したすべての人に届けられるわけではありません。

以下のような人に送付される傾向にあります。

- 譲渡所得が発生した可能性があるにもかかわらず確定申告をしていない人

- 高額な不動産を売却した人

- 申告した内容に不審な点がある人 など

不動産を売却しても譲渡所得が生じていないのであれば、確定申告は不要です。

しかし、確定申告がされていないと、税務署は譲渡所得の有無や金額などを把握できないため、確認のためにお尋ねを送付することがあります。

お尋ねが届く時期

お尋ねが送付される時期に、明確な決まりはありません。

不動産を売却してから数か月で届くケースもあれば、1年以上が経ってから届けられるケースもあります。

売却の翌年にお尋ねが届かなかったとしても、翌々年に送付されてくる可能性もあるため、安心はできません。

お尋ねに記載される内容

お尋ねに記載される質問内容は以下の通りです。

- 売却した不動産に関する情報

- 売却した不動産の購入金額

- 売却した不動産の売却金額

お尋ねが届いたときは、回答書に記載される質問内容に対して、正確に回答しましょう。

お尋ねに法的な拘束力はなく、回答をしなくても罰則が課せられることはありません。

しかし、お尋ねに回答をしないと「譲渡所得や税額を適切に申告していないのではないか」と税務署から疑われ、税務調査の対象になる可能性があります。

お尋ねが届いたときは、速やかに回答することをおすすめします。

質問の内容が理解できない場合や回答の仕方が分からない場合は、税務署に問い合わせて確認することが大切です。

税務署からお尋ねが届いたときの対処方法

お尋ねが届いたときは、具体的にどのように対処をすれば良いのでしょうか。

ここでは、お尋ねが届けられたときの対処方法をみていきましょう。

譲渡所得を計算する

お尋ねが届いたときは、いま一度「譲渡所得」を計算しましょう。

譲渡所得の計算式は、以下の通りです。

- 譲渡所得 = 譲渡価額 -(取得費 + 譲渡費用)

※譲渡価額:不動産の売却価格

※取得費:土地や建物の購入代金・建物の建築代金・測量費・購入時の仲介手数料など

※譲渡費用:売却時の仲介手数料・測量費や印紙税など土地や建物を売るために直接要した費用など

譲渡所得の計算結果がマイナスまたはゼロとなるのであれば、確定申告は不要です。

再計算の結果、譲渡所得が生じなかったのであれば、質問の内容に回答をして返送をしましょう。

必要に応じて確定申告をする

譲渡所得がプラスであった場合は、確定申告が必要です。

確定申告とは、1年間の所得や所得税を計算して、税務署に申告する手続きのことです。

確定申告の期限は、原則として不動産を売却した年の翌年の2月16日〜3月15日までです。

譲渡所得があるにもかかわらず、期限までに確定申告をしていなかった場合は、お尋ねの内容に回答するだけでなく、税務署で期限後申告をしなければなりません。

また、確定申告をしたものの、譲渡所得や税額の計算を誤っており、本来よりも少なく申告していたときは修正申告が必要です。

期限後申告や修正申告をする際は、通常の確定申告と同様に、譲渡所得や譲渡所得税を計算し所定の申告書類を作成して税務署に提出します。

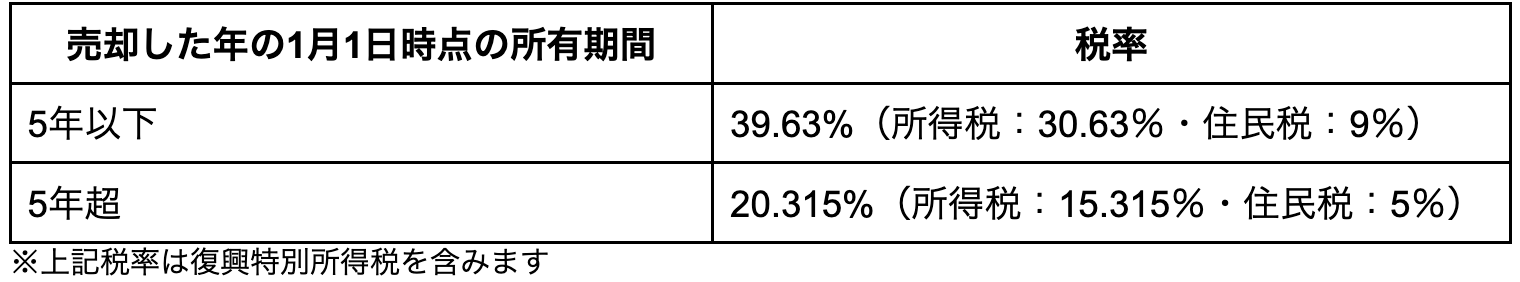

譲渡所得税は、譲渡所得から特別控除(例:マイホームを売却したときの3,000万円特別控除)を差し引いた金額に下記の税率をかけて計算します。

専門家にも相談をする

お尋ねが届けられたときは、譲渡所得や税額を正しく計算し、必要に応じて速やかに確定申告をするのが望ましいです。

とはいえ、譲渡所得の計算や確定申告の手続きは複雑であるため、自身のみで対応をしようとすると、手間や時間がかかる可能性があります。

そこで、お尋ねが届いたときは税理士に相談するのも1つの方法です。

費用はかかりますが、譲渡所得や税額の計算、確定申告書の作成、申告手続きなどを任せられるため、お尋ねが届いたときの対処にかかる手間や時間を大幅に削減できるでしょう。

適切に確定申告をしなかったときのペナルティ

確定申告が必要であるにもかかわらず申告書を提出していない場合や、申告内容に誤りがあったときは、税額の不足分に加えてペナルティが課せられる可能性があります。

主なペナルティは、下記の通りです。

- 無申告加算税

- 過少申告加算税

- 延滞税

無申告加算税

無申告加算税は、本来必要であるにもかかわらず、期限内に確定申告をしなかった場合に課せられる税金です。

税務署から税務調査の事前通知を受ける前に、自主的に期限後申告をしたのであれば、無申告加算税は「本来納めるべき税額×5%」です。

しかし、税務調査の事前通知がきたあとに期限後申告をすると、税率は高くなります。

特に、税務調査での指摘を受けたあとに期限後申告をする場合の税率は、納付すべき税額50万円までは10%、50万円を超え300万円以下の部分は20%、300万円超の部分は30%となります。

※2024年(令和6年)1月1日以後に法定申告期限が到来する場合

過少申告加算税

過少申告加算税は、確定申告をしたものの、申告した税額が実際よりも少なかった場合に課せられる税金です。

税務調査から事前調査の通知があったあとに修正申告をしたときに課せられる可能性があります。

事前通知が届く前に修正申告をしたのであれば、過少申告加算税は課せられません。

過少申告加算税の額は「本来納めるべき税額×5%」です。ただし、当初申告した税額と50万円のいずれか多い部分は10%となります。

また、税務署の税務調査で指摘を受けたあとに修正申告をした場合の税率は原則10%、当初申告した税額と50万円のいずれか多い部分は15%です。

延滞税

延滞税は、期限内に税金を納めなかった場合に課せられる税金です。

いわゆる遅延利息に相当します。

延滞税の税率は、原則として納期限の翌日から2か月を経過する日までは年7.3%、納期限の翌日から2か月を経過した日以後は年14.6%です。

ただし、納期限が2025年1月1日〜同年12月31日の場合、延滞税の税率は納期限の翌日から2月を経過する日までは年2.4%、それ以降は年8.7%となります。

まとめ

- 不動産の売却後に届くお尋ねは、譲渡所得や税額が適切に申告されているかを確認するための書類

- お尋ねが届いたときは譲渡所得を計算し直し、必要に応じて期限後申告または修正申告をする

- 確定申告を怠ったり誤った申告をしたりするとペナルティが課せられることがある

品木 彰(シナキ アキラ)

プロフィール

保険・不動産・金融ライター。ファイナンシャルプランナー2級技能士。大手生命保険会社や人材会社での勤務を経て2019年1月に独立。年間で700本以上の記事執筆に加えて、不動産を始めとしたさまざまな記事の監修も担当している。